Паническая атака

— Михаил Эгонович, начнем с последних новостей с нефтяных площадок. Насколько оптимистичны они, с вашей точки зрения? Видите ли вы признаки долгожданного разворота тренда?

— Последние скачки цен говорят лишь об одном: у рынка, что называется, сбит прицел. Участники рынка окончательно потеряли какое-либо направление тренда — не важно, повышательное или понижательное. Фундаментальные факторы отодвинулись на второй план и слабо влияют на текущий уровень нефтяных цен. Не исключено, что это состояние волатильности и повышенной неуверенности продлится довольно долго.

— В одном из прошлогодних интервью вы сказали, что допускаете, что цены на нефть упадут до 30 долларов за бочку, но очень удивитесь, если они продержатся на этом уровне более двух недель. Итак, вас удивило поведение рынка?

— В общем-то, да, это был серьезный сюрприз. Причина этого аномально затяжного падения, как я уже сказал, в том, что рынок утратил стратегические ориентиры. В условиях рекордно высоких запасов нефти цена оторвалась от фундаментальных факторов. Ее перестали сдерживать и предельные издержки добычи и даже перспектива снижения предложения. Все знают, что нефти хоть залейся, что ее всегда можно извлечь из резервов и восполнить дефицит. Дезориентированный рынок начал нервозно, я бы даже сказал, преувеличенно карикатурно реагировать на события, не имеющие для него существенного значения. Характерный пример — снятие Конгрессом США запрета на экспорт американской нефти. Тут вообще не о чем говорить. В Америке происходит резкое сокращение количества действующих скважин на сланцевых месторождениях, экспортировать по большому счету нечего. Эта нефть совершенно неконкурентоспособна по своим издержкам на мировом рынке. Тем не менее рынок отреагировал панически. То же самое с Ираном.

— Но возвращение Ирана на нефтяной рынок трудно назвать несущественным фактором.

— Это существенный фактор, но за пределами краткосрочной перспективы. Быстро нарастить добычу Ирану будет очень сложно, поскольку за долгие годы санкций в отрасль не вкладывали деньги. Это потребует, возможно, десятков миллиардов долларов и как минимум нескольких лет. Текущая добыча на экспорт совсем невелика. Пока то, что Иран может быстро вывести на рынок, — это резервы, нефть, залитая в танкеры или в хранилища. Ее объем оценивается где-то в 30 млн баррелей. Если мы разделим это количество на 365 дней, то получим очень незначительные цифры ежедневных поставок — около 80 тыс. баррелей. При мировом потреблении, приближающемся к 100 млн баррелей в день, это статистически незначимая величина. Однако на этой новости цена опустилась еще чуть ли не на 10 долларов за баррель.

— До какой цены в принципе может упасть рынок? Есть ли у него вообще дно?

— В нынешних условиях рынок может быть сбалансирован практически при любой цене. Вряд ли, конечно, производители нефти начнут доплачивать потребителям, хотя, строго говоря, и это теоретически не исключено: издержки хранения нефти в танкерах достаточно существенны. Но понятно, что о какой-либо долгосрочной устойчивости мировой нефтедобычи в такой ситуации говорить не приходится. Большие объемы нефти добываются на месторождениях, где издержки превышают 50–60 долларов за баррель. Это, например, многие шельфовые месторождения, тяжелые нефтеносные пески и большинство месторождений сланцевой нефти. Но даже страны с низкими издержками при нынешних ценах попадают потенциально в зону неустойчивой добычи. Их бюджеты сверстаны под очень высокий уровень цен на нефть. К тому же это, как правило, регионы, расположенные в зонах высокой геополитической нестабильности: Ближний Восток, Африка, Латинская Америка... Сжатие бюджетных возможностей чревато для этих стран внутренними и внешними конфликтами и в конечном счете тем, что они не будут в состоянии поддерживать нынешний уровень добычи.

— Тем не менее пока что мировая добыча нефти растет.

— Нефтепроизводители руководствуются не тем, что эти цены их устраивают. Они увеличивают объемы поставок, опасаясь потерять свою долю рынка при его потенциальном переделе.

— Ситуация чем-то напоминает лобовую атаку в воздушном бою: проигрывает тот, у кого первого не выдержат нервы, кто первый отвернет. В нашем случае — кто первый начнет снижать производство нефти. Ну а если никто не отвернет, то проиграют все.

— Никто не отвернуть не сможет. Экономика добычи сланцевой нефти такова, что сокращение производства при нынешних ценах абсолютно неизбежно.

— Однако эффективность сланцевых проектов непрерывно увеличивается. За последние годы уровень рентабельности снизился в три раза — до 35 долларов за баррель. И, по слухам, это далеко не предел.

— Может быть, кто-то и вышел на 35 долларов. Однако надо понимать, за счет чего это произошло. При таких ценах еще можно компенсировать текущие издержки, но капитальные затраты покрыть в принципе нельзя. Они фактически списываются на убытки, средств для инвестирования в новое оборудование нет. В очень тяжелом экономическом положении находятся как поставщики оборудования, которое предоставляется сегодня почти бесплатно, так и сами нефтедобытчики. Задолженность последних превышает уже 60 млрд долларов. Я пока не слышал альтернативных мнений по поводу того, может ли добыча устойчиво поддерживаться на тех уровнях, которых она достигла на пике сланцевого бума. При таких ценах на нефть это нереалистично. А если такие месторождения будут выключаться из общего предложения, то рано или поздно рынок столкнется с дефицитом.

Эффект Эль-Ниньо

— Хотелось бы, честно говоря, пораньше. Но судя по тому, что предложение по-прежнему значительно опережает спрос — ежедневный «излишек» превышает два миллиона баррелей, — ждать дефицита придется еще долго.

— На самом деле два миллиона баррелей — очень незначительная, смехотворная величина, находящаяся в пределах сезонных колебаний. Всего около двух процентов ежедневного мирового потребления. Кроме того, следует учитывать, что, даже несмотря на нынешние тенденции торможения мировой экономики, глобальный спрос на нефть продолжает расти. Прежде всего за счет Индии и Китая — крупнейших стран с развивающимися рынками. Если мы посмотрим, например, на КНР, то потребление нефти там растет в среднем примерно с той же скоростью, что и 5 лет назад, в период наиболее высоких темпов экономического роста. Парадокс объясняется структурными сдвигами китайской экономики. Одним из результатов является рост потребления в Китае, выражающийся в том числе быстрым ростом автомобилизации населения. Очень высокими темпами растет сегодня индийская экономика. Кстати, поскольку Индия импортирует подавляющую часть потребляемой нефти, низкий уровень цен позволил ее экономике в прошлом году еще больше ускориться, постегивая тем самым рост потребления нефти. Быстрыми темпами растет и транспортная мобильность индийцев. Индийские города сейчас буквально запружены машинами, и это еще только начало автомобильного бума. Поэтому значительная часть аналитиков считает, что уже на достаточно коротком, обозримом горизонте спрос на нефть начнет превышать предложение. Что в любом случае будет толкать цены на нефть вверх.

— Насколько сильным будет этот толчок и как скоро он может произойти?

— Большинство аналитиков сходятся на том, что реалистичный ценовой коридор за пределами годовой перспективы — в 2017–2019 годах — это не ниже 50 долларов за баррель. А скорее всего 60–80.

— Как это отразится на курсе рубля?

— При ценах на нефть 70–75 долларов можно ожидать возвращения реального эффективного курса рубля практически на тот уровень, который был до начала нынешнего кризиса.

— Неужели к 35 рублям за доллар?

— Нет, реальный эффективный курс — это курс, «очищенный» от инфляции. То есть все зависит от того, какая инфляция на тот момент накопится. Это может быть и 50, и 60, и 70 рублей за доллар.

— Ну а чего ждать от этого года?

— Полная неопределенность. На такой короткой дистанции нефтяной рынок непредсказуем, тем более сегодня. В ситуации, когда рынок сбит с ориентиров, а запасы нефти таковы, что некоторое время можно вообще жить без добычи, ничего нельзя исключать. Ни нового падения, ни резкого перелома настроений. То, насколько будут устойчивы эти тренды, сколько раз рынок будет погружаться на дно и отскакивать от него, — вопрос предположений и гаданий. Однако даже если говорить о краткосрочной перспективе, фундаментальные факторы все равно нельзя сбрасывать со счетов. В течение этого года добыча нефти будет скорее всего снижаться, а спрос — расти. Нельзя не заметить в связи с этим, что в Соединенных Штатах, крупнейшем потребителе нефти и нефтепродуктов, через три месяца начинается летний сезон, на который приходится пик автомобильных поездок и, соответственно, пик потребления моторного топлива. Кроме того, мы находимся сегодня в начале периода Эль-Ниньо (периодическое повышение температуры поверхностного слоя воды в восточной части Тихого океана, оказывающее заметное влияние на мировой климат. — «МК»). Это тоже может внести свою лепту в повышательный тренд.

— Каким образом?

— Дело в том, что при прочих равных Эль-Ниньо оказывает положительное влияние на экономический рост в Северном полушарии, особенно в развитых странах. И, соответственно, ведет к росту спроса на нефть. Только что МВФ опубликовал доклад, в котором анализируется влияние эпизодов Эль-Ниньо, наблюдавшихся в последние несколько десятков лет, на цены на нефтяном рынке. Согласно этим данным, в четвертом квартале после начала периода Эль-Ниньо среднеквартальная цена на нефть оказывалась в среднем на 13,5 процента выше, чем до начала. Плюс еще одно соображение: при низкой цене нефть и нефтепродукты всегда расходуются более расточительно. Чем дешевле нефть, тем более мощные используются моторы, тем меньше потребитель думает о цене бензина. По крайней мере в США и ряде других стран — там, где удешевление нефти не нивелируется акцизами. На горизонте одного-двух месяцев это практически ни на что не влияет. На столь коротких временных отрезках потребление нефти не эластично. Но на дистанции год-полтора это уже довольно серьезный фактор.

— Словом, перелом тренда неизбежен?

— Во всяком случае, можно говорить о том, что фундаментальных факторов, которые способствуют отскоку, на сегодня больше, чем факторов, которые бы удерживали цены на нефть на низких уровнях.

— А каковы сдерживающие факторы?

— Довольно заметное и быстрое ухудшение состояния мировой экономики. Строго говоря, после начала торможения Китая Соединенные Штаты были последним крупным глобальным якорем, который удерживал мир от сползания в очередную рецессию. Но в январе серьезные аналитики заговорили о том, что американская экономика находится, возможно, на пороге спада. Конечно, если дело дойдет до рецессии в США, то это поменяет всю глобальную картину в худшую сторону. Но, на мой взгляд, такой сценарий, хотя его и нельзя полностью исключить, все-таки не является наиболее вероятным.

— Некоторые видят в действиях наших конкурентов на нефтяном рынке политическую мотивацию. «Очевидно, мы пытаемся сделать с президентом Путиным и аятоллой Хаменеи то же самое, что американцы и саудиты сделали с последними руководителями СССР: обанкротить их, опустив цены на нефть ниже уровня, который нужен Москве и Тегерану», — написал в своей статье в The New York Times известный американский публицист Томас Фридман. Есть рациональное зерно в таких рассуждениях?

— События, которые мы наблюдаем на рынке нефти, это настолько сложный, многогранный процесс, что сводить его к заговору, на мой взгляд, бесперспективное занятие. Теория заговора исходит из того, что у рынка нефти есть некий владелец, market maker, способный предопределить тренд. Но такое представление далеко от реальности. Количество факторов, влияющих на нефтяные цены, так велико, и они так сильно конкурируют друг с другом, что даже если бы желание «обанкротить» Россию и Иран было доминирующим мотивом в поведении саудовских или американских властей, это вряд ли сыграло бы решающую роль — в отсутствие других причин, не зависящих от «заговора».

Запасной двигатель

— Вы, конечно же, знаете о нашумевшем выступлении Германа Грефа на последнем Гайдаровском форуме. Герман Оскарович заявил о том, что нефтяной век закончился, так же, как в свое время закончился каменный век, и причислил Россию к странам-дауншифтерам, проигравшим в глобальной конкурентной борьбе. Согласны с такой оценкой?

— Нет, я считаю, что она сильно опережает события. На ближайшие 10 лет — а это максимально далекий горизонт экономической политики, который сейчас можно обсуждать, — нефть будет оставаться важнейшим ресурсом, ее потребление будет только расти. Например, ожидать, что Китай и Индия перейдут в этот период на электромобили, не приходится. Греф сказал, что он посидел в электромобиле Tesla — и это произвело на него огромное впечатление. Но Tesla — очень дорогие автомобили, рассчитанные на очень богатых потребителей. Их производство ограничивается несколькими тысячами штук в год. Между тем массовый потребитель в Китае и Индии приобретает сегодня машины типа Tatа Nano. Таких потребителей десятки миллионов, и все они ездят на автомобилях с двигателями внутреннего сгорания. Да, в сфере электрогенерации действительно происходят серьезные структурные сдвиги: быстрыми темпами увеличивается доля возобновляемых источников энергии. Но к нефти это никакого отношения не имеет. 50 процентов всего добываемого в мире «черного золота» идет на производство моторного топлива. Другая половина — это в основном сырье для нефтехимии. В нефтехимии же ожидается ускоренный рост потребления сырья, поскольку благодаря развитию 3D-принтинга и других технологий потребление пластиков активно замещает потребление металлов. Да и в отношении газа смены трендов не произошло. Напротив, есть большой потенциал роста экспорта российского газа на азиатские рынки. Прежде всего в Китай. Потому что именно за счет газовой генерации будет в основном происходить вытеснение устаревших и загрязняющих окружающую среду угольных электростанций.

— В общем, как говорится, не спешите нас хоронить?

— В ближайшие 10–15 лет нефть и газ останутся основой российского экспорта. И соответственно — основным источником притока валюты в страну, которой будет вполне достаточно, чтобы финансировать потребности России в импорте. Правда, недостаточно, чтобы быть двигателем, драйвером экономического роста, как это было в нулевые годы. Потому что не ожидается ни больших темпов роста цен, ни тем более головокружительного роста объемов экспорта. В долгосрочной перспективе мы будем иметь стагнирующую выручку от продажи углеводородов.

— То есть в какой-то степени все-таки дауншифтеры?

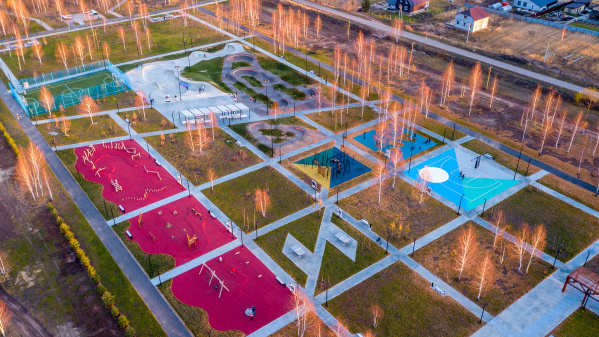

— Нет, не согласен. Такая ситуация позволит российской экономике сохранять макроэкономическую стабильность: нам не будет угрожать дефицит платежного и торгового баланса. А это создаст предсказуемую среду для экономических агентов внутри страны. Что же касается драйверов, то в России накоплен огромный потенциал роста на инвестиционной основе, не реализованный в предыдущей экономической модели. Я бы назвал это «месторождениями» пространственной неэффективности. Речь идет об очагах потенциально быстрого развития несырьевых отраслей экономики, расположенных в зонах крупных городских агломераций. Проблема в том, что до сих пор государство и экономические агенты пренебрегали инвестициями в инфраструктуру этих агломераций. Характерный пример — Московская область. Зона с высокой плотностью населения, уровень автомобилизации сопоставим с населением пригородов крупнейших европейских городов. Между тем количество дорог на квадратный километр — в четыре раза ниже, чем в Европе.

— И как запустить эти драйверы?

— Для этого, во-первых, необходимо создать рынок инфраструктурных инвестиций. Что предполагает в первую очередь снятие барьеров, препятствующих притоку частного капитала в эту сферу. Речь идет о транспортных и телекоммуникациях, энергетике, ЖКХ, офисной и логистической недвижимости. С этим тесно связано развитие рынка жилищного строительства, который у нас также катастрофически недоинвестирован. Создание нормальных рынков жилья и инфраструктуры, привлекательных для частных инвесторов, потянет за собой развитие всей несырьевой экономики. Собственно, вложения в инфраструктурные проекты уже сами по себе являются мощным стимулом спроса на товары, производимые внутри страны. Мощный стимул получат, например, производство стройматериалов, энергетического и транспортного оборудования. Очень велик также потенциал роста у сферы услуг. Наименее всего у нас сегодня развиты услуги так называемого четвертичного сектора экономики, или экономики знаний. Это образование, здравоохранение, финансовый сектор, исследования в сфере высоких технологий, инжиниринг, проектирование и так далее. Доля занятых здесь на 10 процентных пунктов ниже, чем в развитых странах. Четвертичный сектор может расти очень быстрыми темпами. Но для этого необходимо существенно улучшить качество городской среды. Такого рода услуги развиваются только в хорошо обустроенных агломерациях.

— Ну а откуда возьмутся инвестиции? Расчет на государство, на иностранный капитал?

— Нет, расчет прежде всего — на частный российский сектор. Дело в том, что в России сейчас очень высока норма накопления. Долгое время мы были экспортером капитала, в том числе из-за того, что условий для приложения этого капитала внутри страны было недостаточно. Если на рынке длинных денег будут созданы привлекательные для инвесторов условия, как, например, это было сделано на рынке ипотечного кредитования, то они начнут больше денег оставлять в стране и вкладывать их в несырьевую экономику. Необходимые для этого изменения на финансовом рынке можно осуществить достаточно быстро. Но важным условием запуска модели роста на инвестиционной основе является макроэкономическая стабильность. В первую очередь — низкая инфляция. В условиях галопирующего роста цен долгосрочные вложения будут невозможны. Существуют, конечно, и другие проблемы, которые тоже необходимо решать. Это, например, качество судебной системы, создающей инвесторам огромные риски.

Дожить до рассвета

— Но речь, насколько я понимаю, идет уже о посткризисном сценарии?

— Да, для возобновления экономического роста необходимо, чтобы цены на нефть перестали «скакать» на дне и устойчиво поднялись до уровня выше 50 долларов за баррель. Если они останутся на нынешнем уровне, это в любом случае грозит российской экономике катастрофическими последствиями. Но мы исходим из того, что пребывание на дне не продлится вечно.

— Как на перспективах восстановления нашей экономики могут отразиться антироссийские санкции и наше противостояние с Западом в целом?

— Нынешний уровень санкций не является непреодолимым препятствием для восстановительного роста, но может серьезно его затормозить. В любом случае успешное развитие на несырьевой основе требует снятия барьеров для развития торговли, доступа к инвестициям и современным технологиям. Нынешнее противостояние с Западом как минимум усложняет решение этих проблем и повышает издержки. Это создает риски и для инвесторов, и для бизнеса — с точки зрения встраивания в глобальные цепочки, без которого невозможно нормальное развитие многих несырьевых отраслей. Если эти риски сохранятся, значит, эти отрасли — и несырьевая экономика в целом — будут развиваться медленнее.

— А если санкции усилятся?

— Усиление санкций повышает риск того, что Россия длительное время не выйдет из стагнации. Поэтому форсировать конфликт с Западом крайне опасно. С точки зрения экономического развития это может обойтись нам очень дорого.

— Честно говоря, есть некоторые сомнения в том, что нынешнее руководство страны в состоянии справиться с обозначенными вами вызовами и задачами. Может быть, это уже повестка, как говорится, для следующей команды?

— Ситуация в принципе не безнадежна. У руководителей страны и российских элит в целом, безусловно, присутствует осознание того, что существующая экономическая модель себя исчерпала. Это вынуждает их думать, искать долгосрочных стратегических решений. Так что шансы для формирования политики, которая обеспечит переход экономики на новую модель роста, достаточно велики. Но решения, очевидно, еще не сложились. Пока власти явно не хватает конструктивных идей. Мы слышим лишь, что падение курса рубля не является обвальным. Но это не объясняет того, что нам делать дальше.

— Вы сказали, что большинство стран с низкими издержками нефтедобычи, имеющих бюджеты, сверстанные под очень высокий уровень цен на нефть, рискуют столкнуться с политической нестабильностью. Относится ли этот прогноз в том числе и к нашей стране?

— Конечно. Здесь, правда, пока ничего нельзя сказать наверняка, поскольку на дне кризиса население в России обычно проявляет спокойствие и терпение. Все сосредоточены на своих проблемах и не пытаются предъявлять требования к властям. Однако в начале выхода из кризиса, когда уже начинается повышение уровня жизни, социальная напряженность, как правило, начинает резко расти. Такое было уже как минимум три раза, в ходе предыдущих кризисов, и вероятность повторения такого сценария очень высока. Впервые за последние 20 лет мы столкнулись с тем, что доходы населения в реальном выражении падают третий год подряд. Причем падение очень глубокое. По сравнению с нынешним кризисом кризис 2009 года — это детские шалости. Тогда доходы упали очень незначительно и уже в 2010-м восстановились до докризисных значений. Сейчас же мы имеем ситуацию, при которой даже к 2020 году они могут не дотянуть до уровня 2013-го. Словом, риски весьма велики.