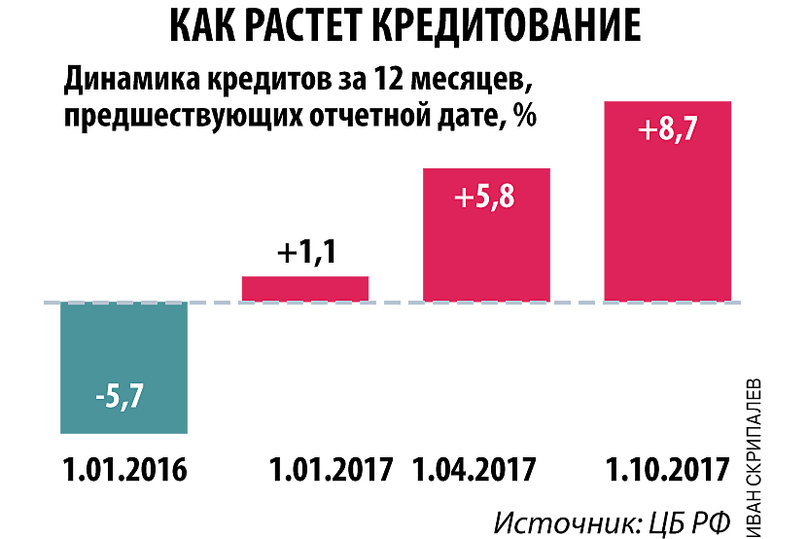

В новом цикле начинающегося кредитного бума экспертов настораживает то обстоятельство, что рост кредитования существенно опережает рост доходов населения. Объем займов вырос на 8,7% за девять месяцев, в то время как доходы населения, которые до сих пор падали, к концу года, по обещаниям правительства, вырастут в лучшем случае на 1%. Эти показатели, конечно, не могут идти ноздря в ноздрю, но все-таки какая-то сопоставимость в темпах роста должна быть. Их нынешний кратный разрыв вызывает обоснованные опасения: а смогут ли граждане обслуживать взятые кредиты? Вот и министр экономического развития Максим Орешкин признал, что «эта история неустойчива» и «такие темпы роста необеспеченного кредита слишком высоки».

Путь в долговую яму

Количество потенциальных частных банкротов в стране приближается к 800 тысячам человек. Только с начала текущего года, подсчитали в Национальном бюро кредитных историй (НБКИ), число новобранцев в этом сомнительного качества «отряде» увеличилось более чем на 110 тысяч, или на 16,1%. Причем к этой категории по формальным признакам относятся лишь «особо отличившиеся» заемщики, имеющие просрочку свыше 90 дней по долгу от 500 тысяч рублей. Остальных «мальков» статистика не учитывает.

Общий объем просроченной задолженности по банковским кредитам на начало октября приблизился к отметке 880 млрд рублей. А за период с начала года сумма новых выдач составила почти полтора триллиона рублей. То есть среднестатистическая картина выглядит так: люди, будучи не в состоянии обслуживать старые долги, берут новые — да еще в два раза большие по объему. Все это очень смахивает на кредитную пирамиду, которая вполне может рано или поздно обрушиться.

Ведь уровень реально располагаемых доходов населения, по оценке Росстата, за прошедшие три квартала не дотянул до уровня аналогичного отрезка предыдущего года 1,3%. В более масштабной ретроспективе, с октября 2014 года, падение доходов составило 19,2%, подсчитали в Высшей школе экономики.

Как видно из статистики (а еще нагляднее — из личного опыта), жизнь заставила граждан серьезно ужаться. Но из этого вовсе не следует, что настал момент сорваться с цепи и пытаться наверстать упущенное с помощью кредитов. Может обойтись себе дороже: займы надо обслуживать, а долги возвращать — причем в регулярном режиме и с немалыми процентами.

Устали от бедности

Что движет заемщиками? К сожалению, бедность. И, увы, часто беспечность — в диапазоне от невозможности рассчитать собственные силы до откровенной глупости.

Пару лет назад один банкир сразил историей о феерически глупом займе. Один молодой человек оказался в магазине бытовой техники за компанию, покупок не планировал. Тут, не к добру, взгляд его упал на навороченный плазменный телевизор новейшей модели с огромным экраном. Парня переклинило: хочу, и срочно! Оказывается, вечером того дня ожидалась трансляция какого-то крутого футбольного матча, и этому продвинутому болельщику футбол резко стал не футбол без новой плазмы. Денег на покупку — ни при себе, ни в принципе — у него не было. Но в магазине ему «помогли»: быстренько оформили покупку в кредит. Остается надеяться, что человек получил удовольствие от матча. А за свою непроходимую инфантильность платит до сих пор, отдав магазину уже фактически две цены недешевого телевизора, который и один-то был ему не по карману.

Мотивация «занять по бедности» встречается сплошь и рядом — от примеров ее сжимается сердце.

…Супруги, живущие в сельской местности (он парализован, у нее рак в четвертой стадии), взяли кредит на покупку машины дров — 7 тыс. рублей. Естественно, вовремя отдать не смогли. В итоге долг вырос до суммы со многими нулями…

…Молодая мама исправно обслуживала кредит едва не до порога роддома. Осчастливленный отец сбежал сразу после рождения ребенка. Доход женщины — исключительно «детские» деньги, а банку надо было отдавать ежемесячно по 10 тысяч. Женщина влезла в новый кредит, чтобы обслуживать старый, и далее — со всеми остановками…

Люди вынуждены оформлять кредиты отнюдь не на недоступные предметы роскоши, а на необходимые вещи. На учебу детей, например. Или, что самое страшное, — на жизненно важные лекарства и операции. Тут ведь часто очень жесткий выбор: пока накопишь свои, лечить станет некого.

На нынешнем цикле всплеска кредитной активности к прежним мотивациям воспользоваться займом добавилась еще одна. «Психологи объясняют это усталостью от недопотребления предыдущих нескольких лет: доходы упали, а привычка к определенному уровню жизни осталась», — поясняет финансовый омбудсмен Павел Медведев.

Впрочем, усталость от недопотребления и ограничений — одно из проявлений низкого уровня жизни, той же бедности.

Иллюзия доступности

Экономисты различают циклы «приливов» и «отливов» спроса граждан на кредиты. В благополучные для экономики времена люди активно тратят, делают дорогие приобретения выше своих текущих финансовых возможностей: относительно неплохой уровень доходов, считают они, позволяет «продаться» банкам. Которые, со своей стороны, эти потребительские аппетиты лишь поощряют и разогревают: раздают кредиты буквально направо и налево. Потом наступает цикл кризиса, и вместе с ним приходит отрезвление: граждане кредитов не берут (прежние бы обслужить), банки тоже не склонны к выдачам (слишком велик риск невозврата).

Когда острая фаза кризиса проходит, все выдыхают: отпустило! Люди начинают, поначалу осторожно, вновь брать кредиты. А потом, к сожалению, тормоза срывает, и народ торопится тратить напропалую. И заканчивается это плохо — кризисом так называемых плохих долгов.

Причем банки-то отделываются практически легким испугом. «Два крупнейших банка, специализировавшиеся до кризиса на розничном кредитовании, вынуждены были показывать в балансе убытки в течение длительного периода. Но до краха, до банкротства рост просрочки никого не довел: проблема проявлялась не в два дня, а усугублялась постепенно», — рассказывает управляющий директор Национального рейтингового агентства Павел Самиев.

А вот на плечи заемщиков все тяготы и лишения ложатся очень конкретно. У автора на слуху несколько историй о знакомых, которые оказались вынуждены брать дополнительные кредиты для погашения прежних, да так надолго и зависали, курсируя между несколькими банками: в одном брали, чтобы отдать другому, и так по кругу…

Еще хуже, когда острая необходимость приводит людей в микрофинансовые организации (МФО). А там, согласно свежей статистике ЦБ, средняя стоимость годового беззалогового кредита до 30 дней составляет — на минуточку! — 596,7%. Иногда заемщикам путь туда подсказывают: не секрет, что многие МФО являются дочерними структурами банков. «Все чаще заемщик, не способный из-за сокращения доходов обслуживать банковский кредит, очередной платеж осуществляет за счет микрозайма. Недогадливым подсказывает этот «замечательный» выход из положения «сострадательная» сотрудница банка, за что получает премию. И справедливо! Очередной месяц успешно «закрыт». А потом хоть трава не расти. Не знаю, растет ли трава, а долговая нагрузка на гражданина увеличивается катастрофически», — рассказывает Павел Медведев.

Пузырь надувается

Нынешняя фаза роста интереса к кредитованию — пока на стадии осторожничанья. Но лиха беда начало: аппетиты явно растут. Так, по данным НБКИ, за обозримый срок средний размер потребительского кредита вырос более чем на 10% — со 123,9 тыс. рублей в декабре прошлого года до 136,6 тыс. в августе нынешнего (в мае этот показатель был и того выше — 146,8 тыс. рублей). Надолго ли хватит здравого смысла у заемщиков? А финансовых ресурсов для обслуживания долга?..

Директор Центра структурных исследований РАНХиГС, экс-замминистра экономического развития Алексей Ведев оценивает: «Ситуация по сравнению с 2013 годом изменилась не сильно: тогда средняя ставка банков по кредитам составляла 18%, сейчас — 16,6%. Кредиты у нас по-прежнему очень дорогие. В ближайшие пять лет ожидания роста заработных плат и доходов населения ни у кого нет, а проценты достаточно высокие. Опять надувается пузырь. И потому наращивание кредитования может в самое ближайшее время, буквально через 2–3 года, вновь обернуться кризисом плохих долгов».

Впрочем, озвученная усредненная ставка по кредиту — 16,6% — очень приблизительно отражает его реальную стоимость. Можете смело умножать на два с половиной, а то и на три. «Стоимость обслуживания долга растет, потому что, несмотря на снижение ставок, деньги для граждан дорожают, — указывает Медведев. — Этот парадокс объясняется тем, что наши сограждане называют «накрутками»: в основном это навязанные страховки, но бывают еще более изощренные способы законного отъема денег. У нас нет сил высчитать среднюю температуру по финансовой «больнице». Поэтому мы взяли один респектабельный и значимый на розничном рынке банк и отследили динамику полной стоимости кредита (ПСК) и реальной стоимости денег для заемщика на множестве однородных кредитов (несколько сотен тысяч рублей на 5 лет) за два последних года. В течение этого периода ПСК устойчиво падает (от 19,9% годовых до 17,5%), а стоимость денег столь же устойчиво растет (от 31% до почти 40%)».

Финансовый омбудсмен иллюстрирует неравноценность денежных потоков между банками и заемщиками: «С 1 ноября 2016 года по 1 ноября 2017-го из банков в карманы россиян в виде кредитов перетек 1,056 трлн рублей, а в обратную сторону в виде процентов и накруток, при самых скромных предположениях о величине последних, — 2,5 трлн рублей».

Как говорится, ничего личного, только бизнес: если граждане готовы брать на действующих условиях, непременно надо давать и давать — под завязку и даже чуть выше.

Карты, деньги…

Главной «фишкой» разворачивающегося кредитного цикла становятся кредитные карты. «Карточная» реклама — в топе ТВ: заемщикам обещают беспроцентное пользование средствами в течение 50–100 дней. По данным НБКИ, объем карточного кредитования за девять месяцев текущего года вырос на треть по сравнению с аналогичным периодом прошлого года.

Между тем карточные кредиты — самые дорогие из банковских продуктов. До кризиса их ставка, не без применения всяких хитростей, приближалась к 50%. Но мало кто из потребителей был способен посчитать реальную стоимость такого займа. Здесь тоже расчет на неграмотность, импульсивность, пресловутое «хочу немедленно». Заемщиков «тепленькими» берут в магазинах (карточная «скорая помощь» очень распространена в торговых сетях). Вот и получается: на одну шубу нет денег, на полторы — в самый раз…

Кредитные карты не обязательно оформляют осознанно. Довольно часто их выдают «в нагрузку» к зарплатным проектам, к пенсионному счету. Пользоваться ли ими — решает владелец. И в последнее время он все чаще голосует «за»: по данным НБКИ, еще год назад карту активировал каждый четвертый держатель, сейчас — каждый третий. Но, даже не воспользовавшись кредитными возможностями, а просто активировав карту, вы уже становитесь должны банку — за обслуживание пластика…

В чем засады «льготных» периодов пользования кредитом? «Бесплатного пользования кредитными ресурсами, конечно же, не бывает, — объясняет Павел Самиев. — В данном случае банки, обещающие беспроцентное пользование кредитом в течение какого-то срока, скорее всего, получают свою маржу в виде комиссионного дохода. Наверняка в таких случаях дороже стоимость обслуживания карты. Или, как вариант, банки имеют комиссию от торговых сетей, которые стимулируют покупки в рассрочку».

Еще одна особенность таких «бесплатных» карт — разница в летоисчислении. Заемщик начинает отсчет льготного периода от момента совершения покупки. Между тем банк устанавливает «время Ч» с какой-то определенной даты — скажем, с 10-го числа каждого месяца. Заемщик, воспользовавшийся кредитом, например, 25-го числа, полагает, что у него в запасе еще 50 дней, а на самом деле — на 15 дней меньше. Эта банковская дата всегда прописана в договоре — надо читать внимательно. Потому что нарушившим льготный период выставляют за кредит очень конкретные проценты.

Большинство граждан считают хуже, чем банки, и поэтому «залетают». Будьте осторожны, поскольку, по прогнозу Самиева, «в ближайшее время флагманом кредитования населения станут именно карточные продукты». А значит, более интенсивной и изощренной станет рекламная промывка мозгов.

…Обращаться ли в банк за кредитом — каждый решает сам. Ситуации бывают разные. Если речь о «хочу немедленно» — пеняйте потом на себя.

«Рискну обратиться к тем, кто еще не закредитован. Кредит не увеличивает ваше потребление. Он только лишь позволяет приобрести время, и за высокую цену. Цена равна разнице между суммой, которую придется отдать кредитору, и полученными от него деньгами», — предупреждает Павел Медведев. Хотя он и признает, что «бывает, что время так дорого, что впору отдать за него не только деньги, но и душу», — это о болезнях и сопутствующих им затратах.

И все же окончательный совет финансового омбудсмена таков: «Прежде чем влезать в кредитную кабалу, надо подумать не семь раз, а семь раз по семьдесят».